2024年7月16日より委託者証拠金が変更されます。

こちらのサイトをご確認ください

2024年7月16日より委託者証拠金が変更されます。

こちらのサイトをご確認ください

相場の勢いや方向性を判断する指標の一つ。売買タイミングを把握するというより、上昇、下落の勢いが強くなってきているのか、弱くなってきているのかなどを捉える先行指標として利用されることが多い。

買われ過ぎ、売られ過ぎを示す指標。価格推移と逆行するタイミングを売り買いのシグナルとする考え方が主流である。

一定期間のレンジの中で、直近の終値が「買われ過ぎ」、「売られ過ぎ」なのかを表す指標。他のオシレーター指標よりも敏感に反応するため、「ダマシ」が多くなる点は注意が必要。

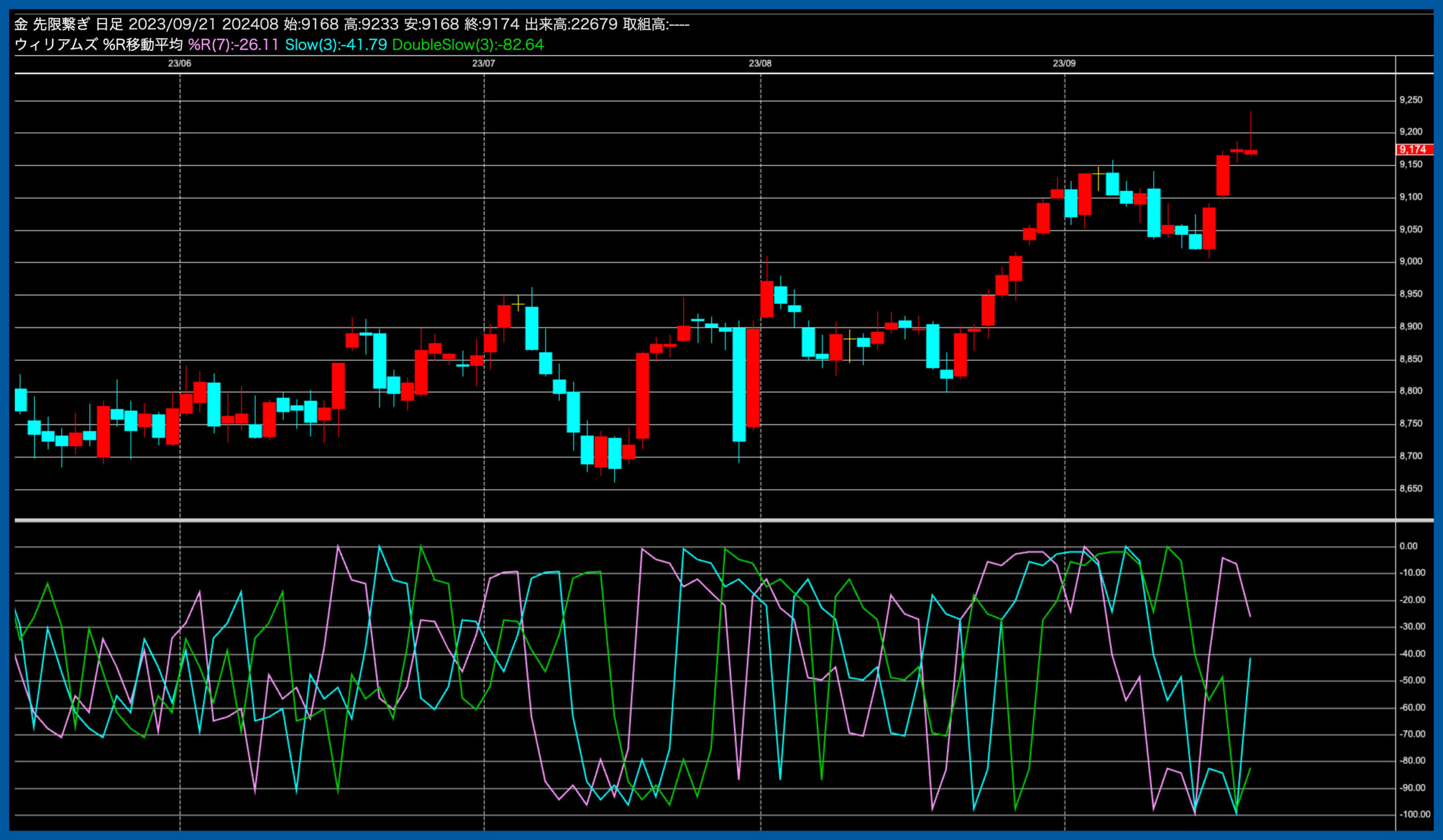

一定期間の最高値と最安値からなる価格変動幅の中で、直近の終値が相対的にどのレベルにあるのかを示した指標。0%に近いと高値警戒、-100%に近いと下値警戒と判断される。レンジ相場で有効。

MACDがシグナルを下から上に抜いたときが買い、上から下に抜いたときが売りシグナルとなる。ヒストグラムの山が大きいとき上昇に勢いがある、谷が大きいとき下落に勢いがあると判断される。

当日の終値と過去の終値の変化率によって、買われ過ぎ、売られ過ぎを判断する指標。中心線を下から上に抜けたら買い、上から下に抜けたら売りのシグナルとなる。

80%以上で買われ過ぎ、-80%以下で売られ過ぎと判断。また、80%以上で下向きに反転したら売り、-80%以下で上向きに反転したら買いのサインとなる。

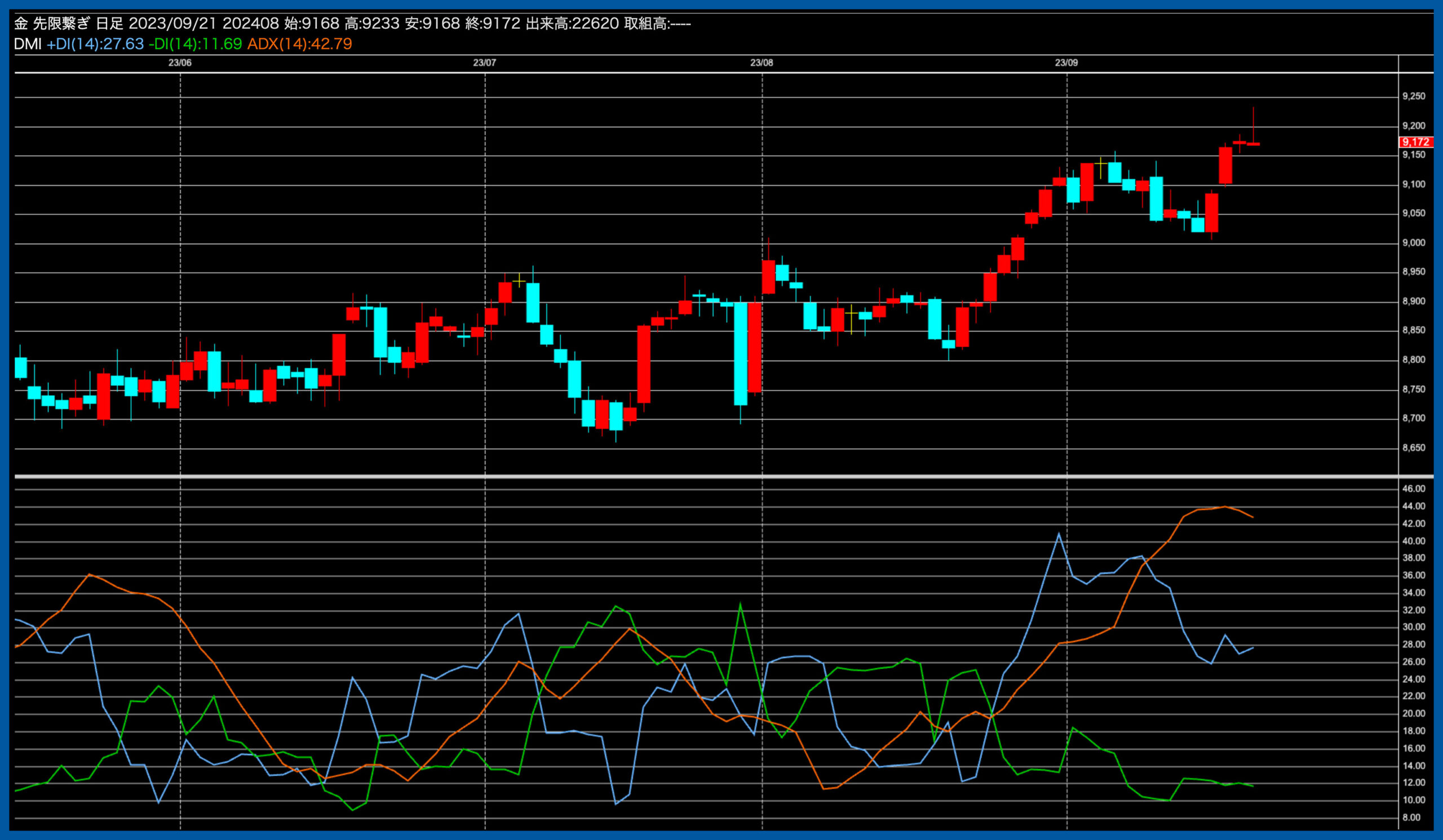

+DIが-DIを下から上に上抜いたら買い、+DIが-DIを上から下に下抜いたら売りのシグナルとなる。さらに、ADXが上向きであれば売買シグナルの信頼度がより高いと考えられる。

直近で上昇(下落)した日が多いと買われ(売られ)過ぎと判断されやすく、売られる(買われる)のではないかといった投資家の心理を数値化した指標。

移動平均線からどれだけ乖離しているかを数値化した指標。数値が大きくなると買われ過ぎ、小さくなると売られ過ぎと判断される。

一般的には70~80を買われ過ぎ、20~30を売られ過ぎと判断する逆張りの指標。大きなトレンドが出ていると上手く機能しなくなることも多いため注意が必要。

%K、%Dの2本の線の交わり方、位置から売買のタイミングを判断する指標。%Kが%Dを上抜いた地点が買い、逆が売りと判断される。また、%Kが80%以上の時は買われ過ぎ水準、20%以下の時は売られ過ぎ水準となる。

出来高の変動は株価の変動に先行するということを前提に考案された指標。一般的に150%前後が最も安定、450%以上で買われ過ぎ、70%以下で売られ過ぎ、と判断される。

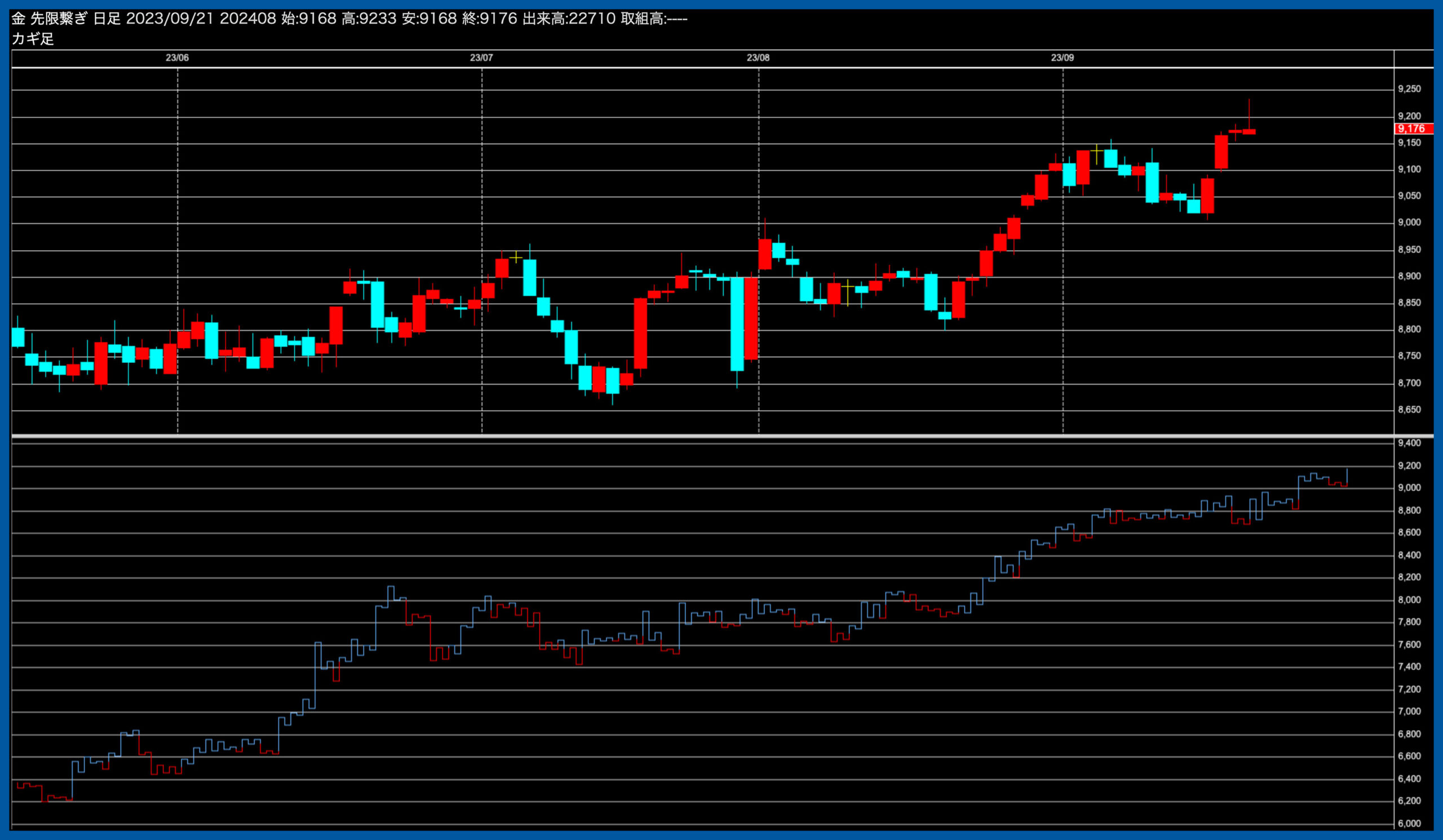

時間に関係なく値動きだけを記録してチャートとして示したもの。あらかじめ一定の値幅を決めておき、その幅を超えて変動したら、新たなケイ線を継ぎ足していく。相場の大きな転換点を見つけることのできる指標。

上昇を×、下落を〇で表し、時間の概念を入れずに変動幅で大局的な分析を行う指標。

値上がりした日の出来高を正、値下がりしたときの出来高を負として、それらを合計したもの。

オンバランスボリュームがトレンドを維持しつつ上昇するときは買い、その逆は売りと判断される。

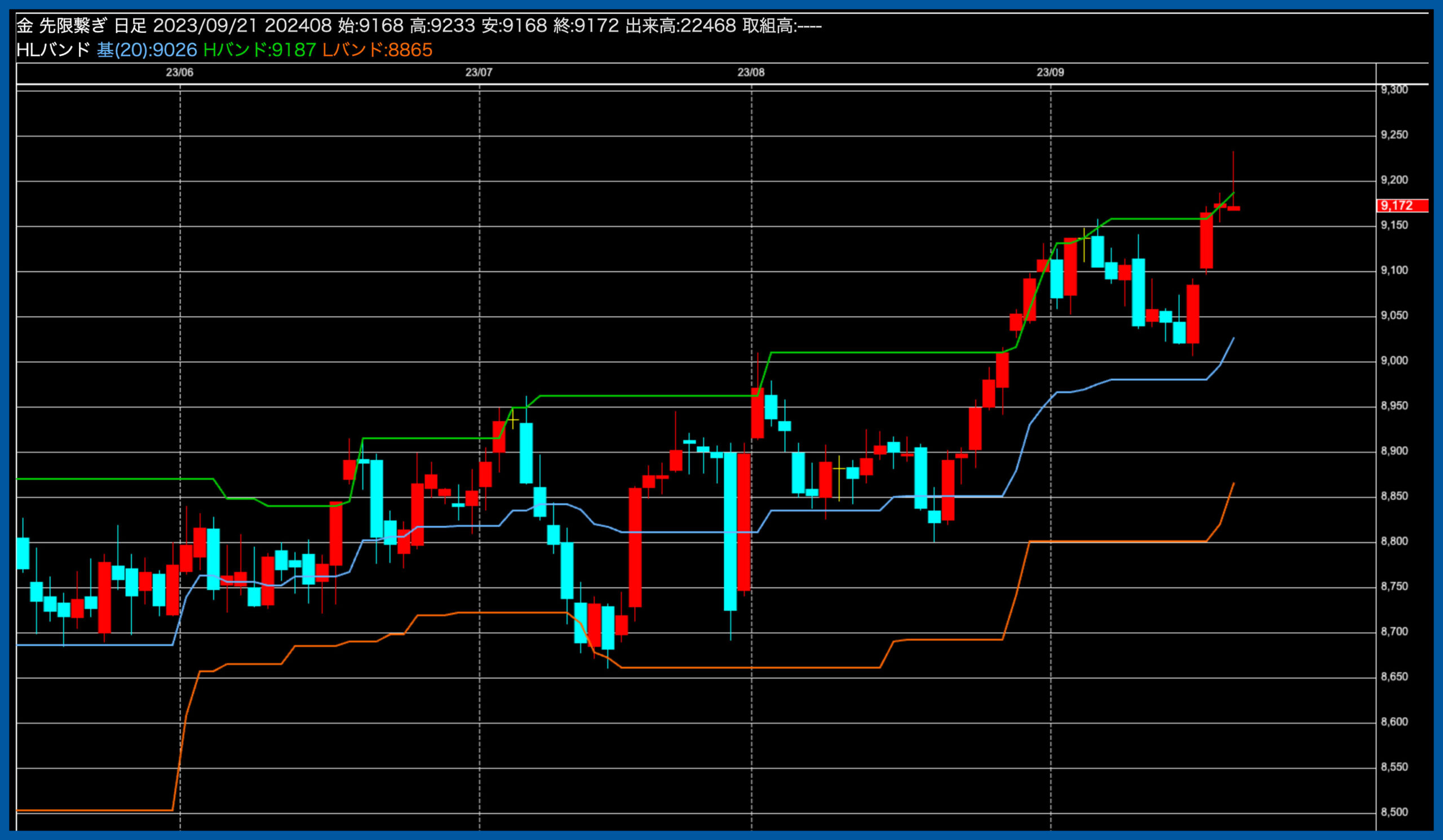

過去N日間の高値を繋いだ線をHバンド、安値を繋いだ線をLバンドとし、Hバンドを上向きにブレイクしたところが買いサイン、Lバンドを下向きにブレイクしたところが売りサインとなる。

目先の小さな価格変動にとらわれずに相場の流れの転機を知るための指標。

N段抜き新値足(非時系列)に時間の概念を加えたもので新値がつかないと足が太くなっていき、チャートのポイントとなりやすい。

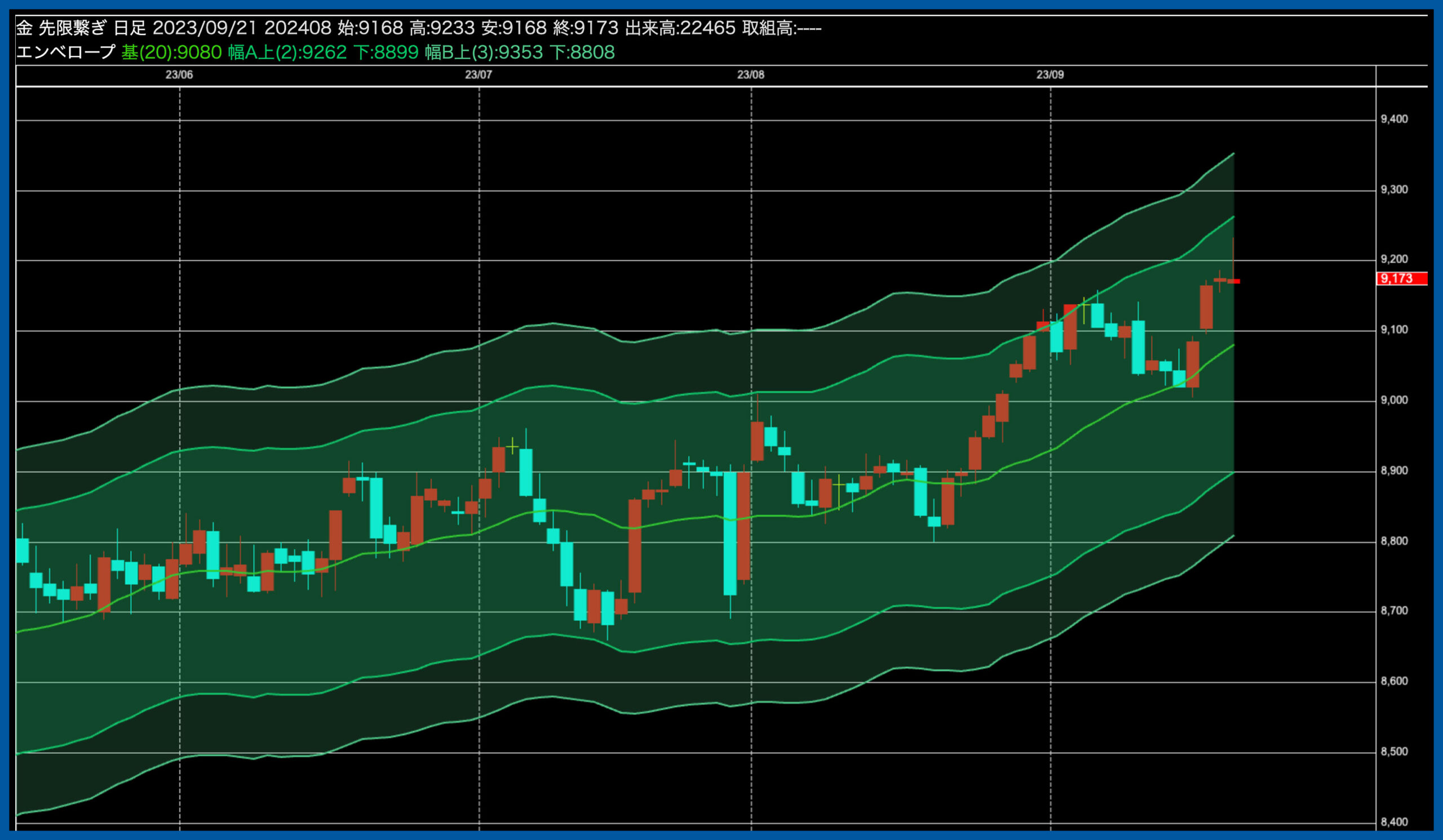

移動平均線から上下に一定に乖離させた線。上下のラインに近づくと買われ過ぎ、売られ過ぎのサインとなる。トレンドが出ているときには上下のラインに張り付いて上昇下落が続くことになるため注意が必要。

相場の転換点を計るのに有効な指標。トレンドが出ていないときは頻繁にシグナルが出てしまい、ダマシが多くなるため注意が必要。

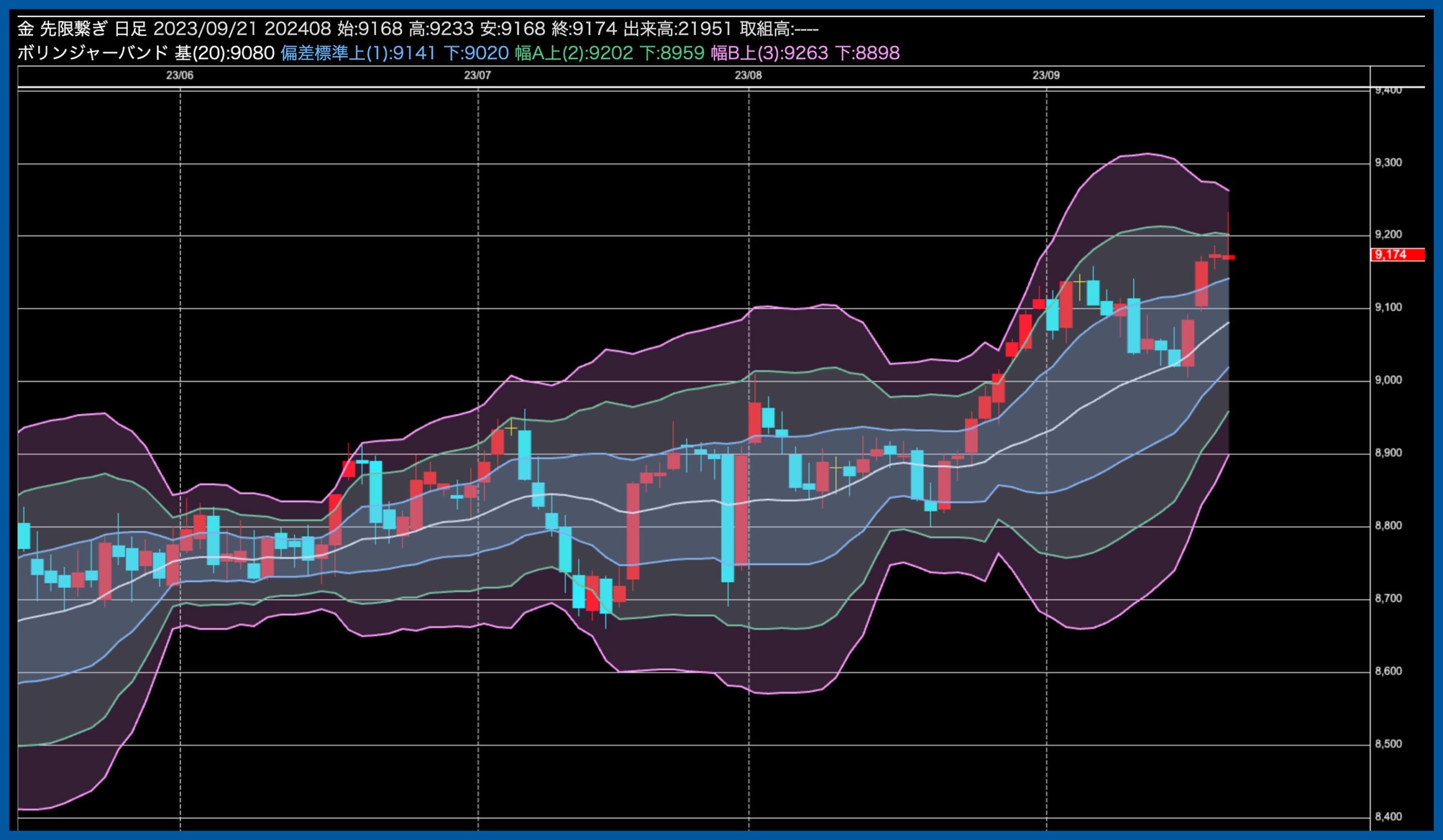

一定期間の価格データの標準偏差σを算出すると、価格は単純移動平均±1σ~±3σのバンド内を推移することが多いという統計学を応用した指標。順張り逆張りどちらでも使われる。

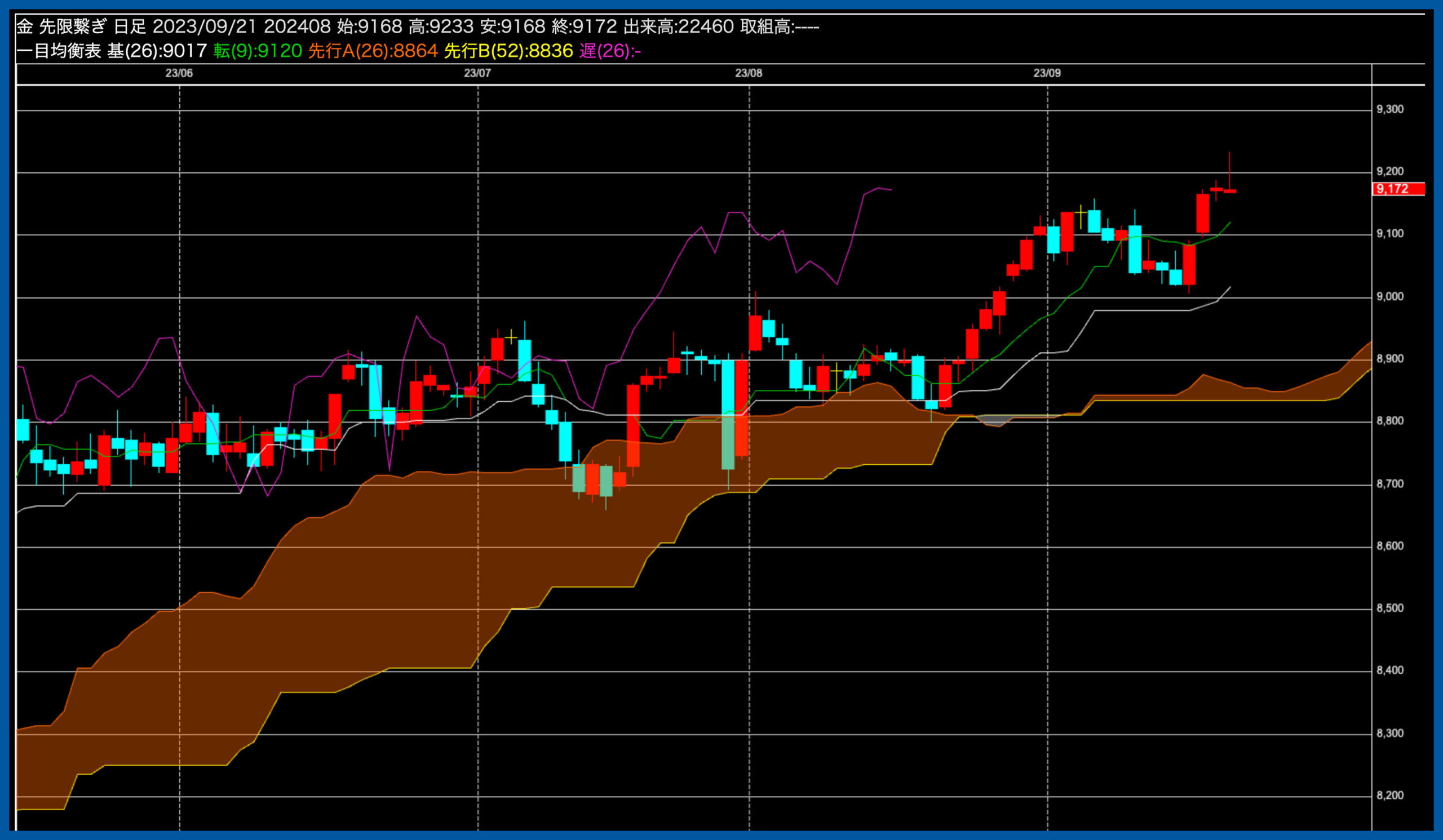

転換線が基準線の下から上へ抜けるタイミングが買い転換、下に抜けるタイミングを売り転換。先行スパン1と先行スパン2で囲まれた雲より上で推移していれば強い、下で推移していれば弱い。など他にもさまざまな使い方がある。

単純移動平均線との違いは直近の価格に比重を置いている。その分トレンドの転換を早めに確認することができるが、ダマシも多くなるため注意が必要。

加重移動平均よりさらに直近の価格に比重を置いている。より早く売買のタイミングを掴むため、単純移動平均と併用されることも多い。

一定期間における価格の終値の平均値を繋ぎ合わせた折れ線グラフで、トレンド分析の代表格。

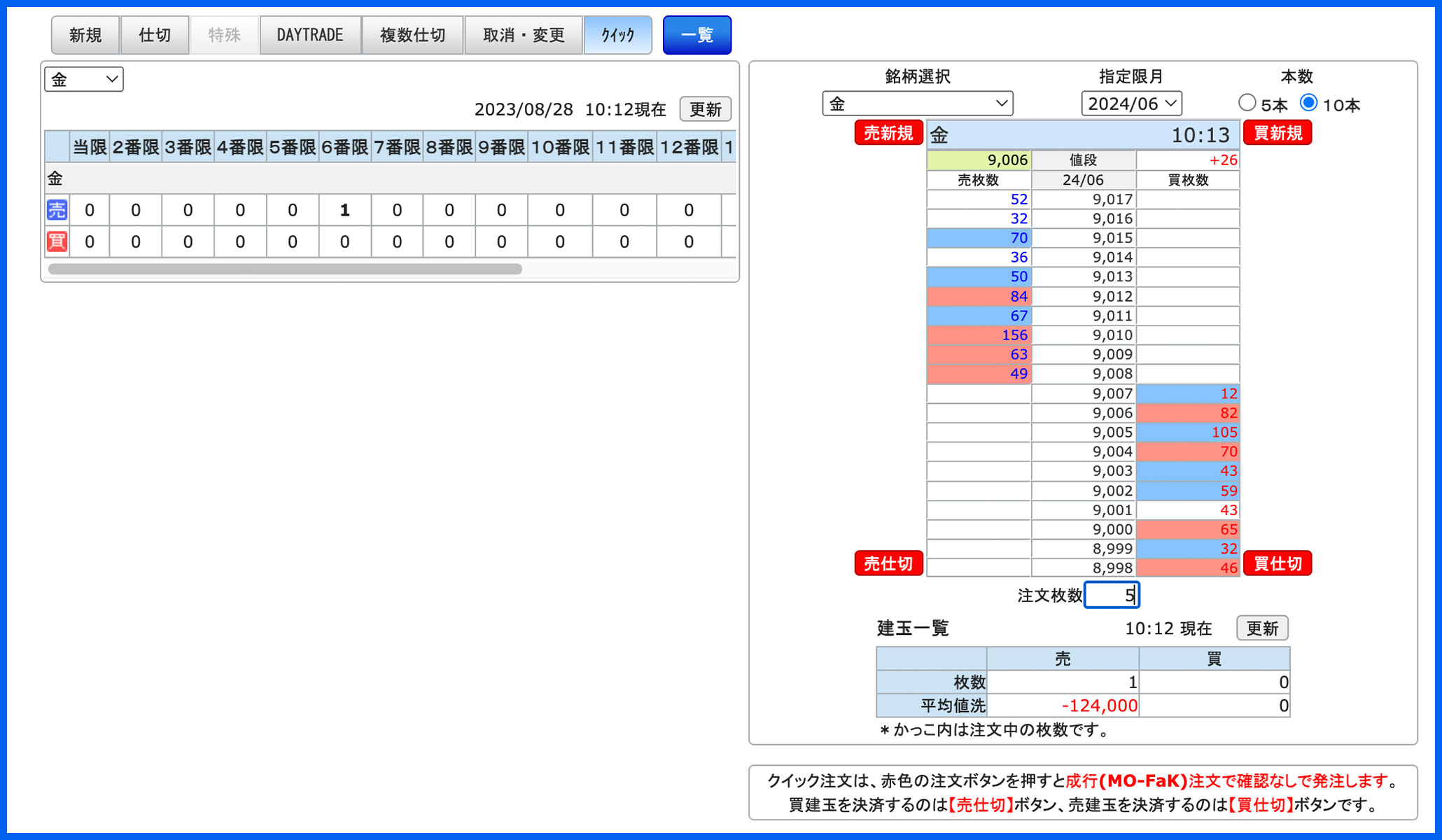

『DAYTRADE』注文方式を利用すると、新規注文、仕切注文について、予めセットした注文をスピーディに発注することが可能です。

通常の注文方式と違い、確認画面は表示されず、マーケットの動きに合わせて即時対応することが可能となります。

各銘柄の気配値を確認しながら、「新規(買い・売り)」、「仕切(買い・売り)」を1つの画面で発注することが可能です。

注文については全て成行注文(MO-FAK)にて発注されますが、乱高下するマーケットをトレードする際にとても役立つ発注方法となります。

別画面がポップアップします。

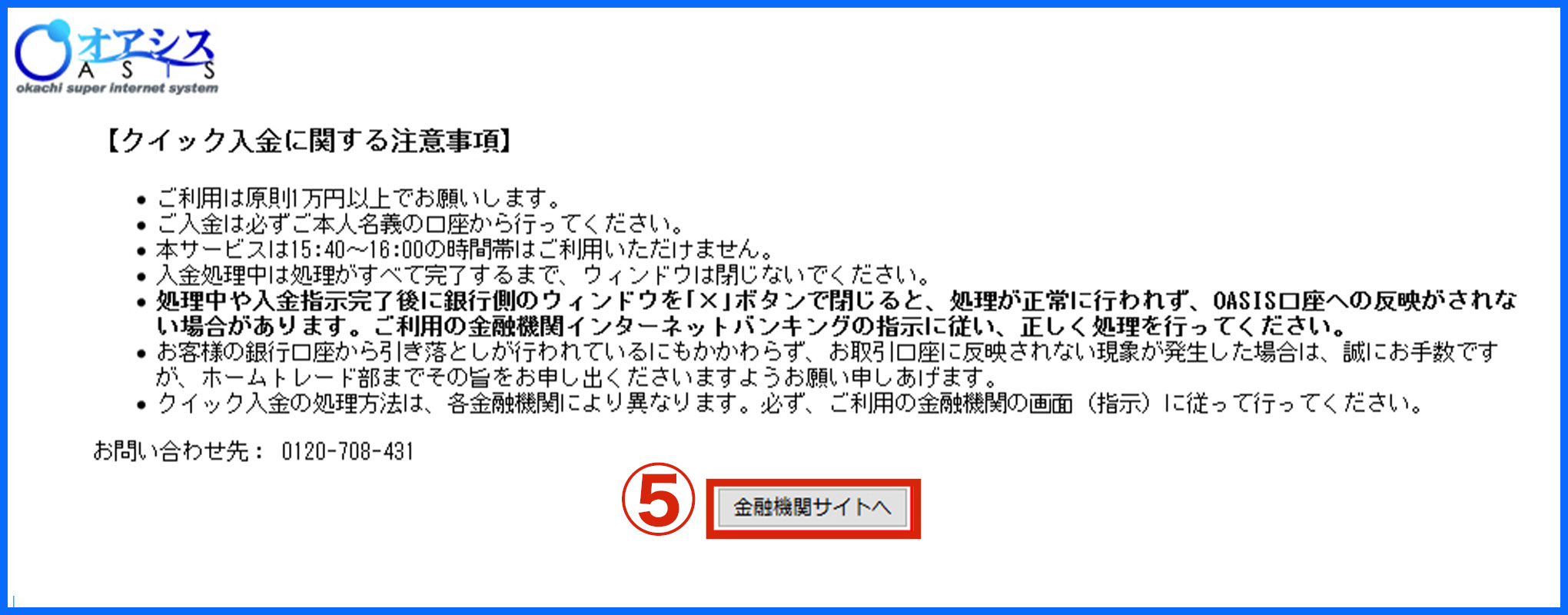

クイック入金についての注意事項が表示されますのでご確認ください。

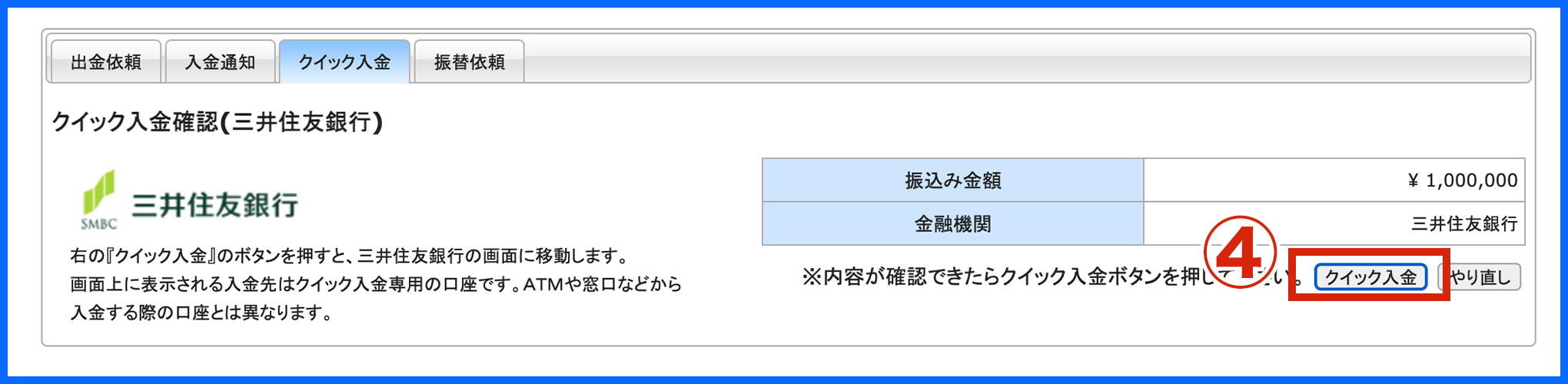

確認画面で振込金額、ご利用銀行が間違い無いかどうかを確認してください。

間違い無い場合には ④『クイック入金』ボタン をクリックしてください。

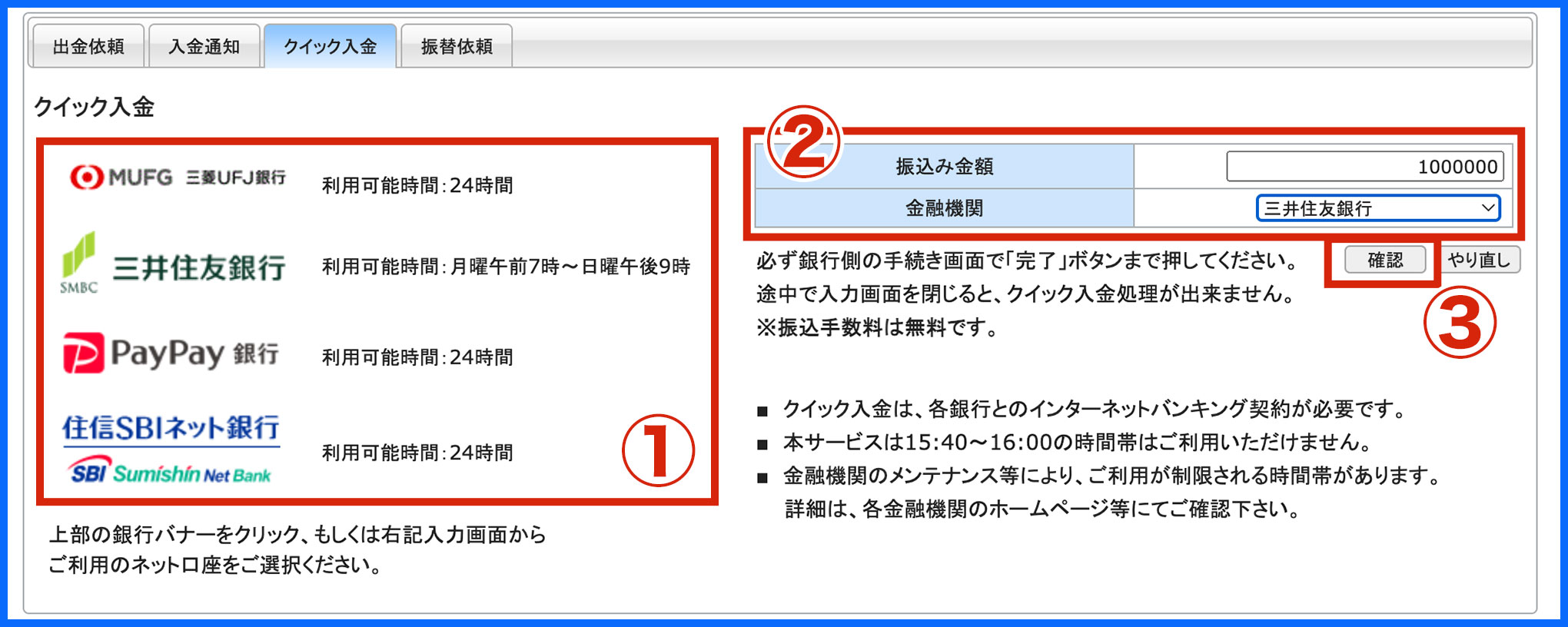

オアシスにログイン後、『口座情報』メニューの中の『クイック入金』を選択してください。

① クイック入金を利用する銀行を左のバナーをクリックして選びます。

② 選択した銀行からオアシスへ振り込む金額をご入力ください。

③ 確認ボタンを押すと画面が確認画面に変わります。

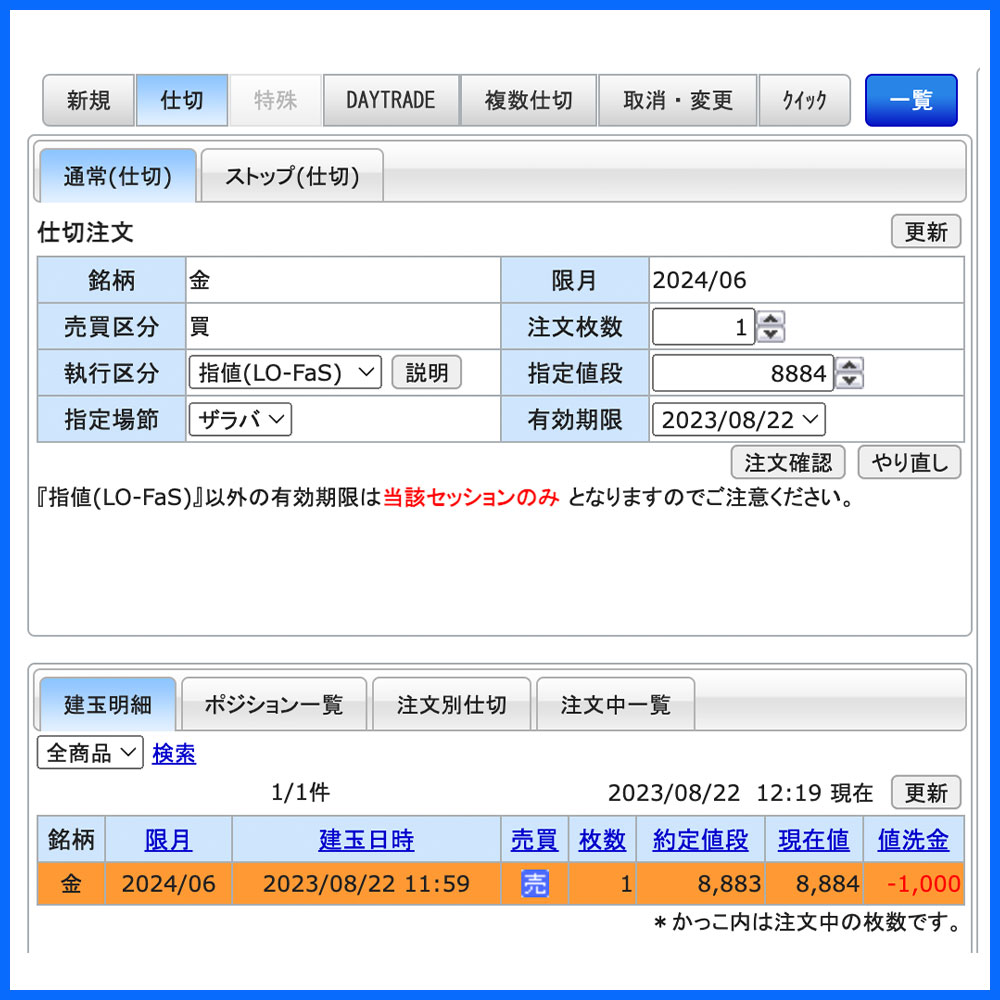

既にお持ちの建玉の中から決済したいものを選択します。

銘柄・限月・売買区分は選択した建玉に応じて自動的に入力されます。

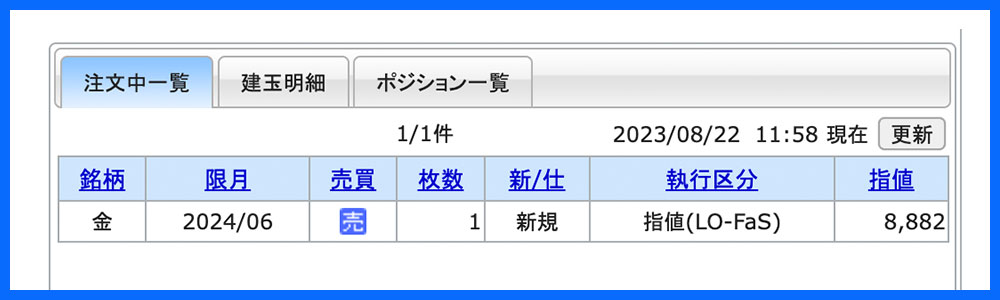

注文が受け付けられたか、成立したかどうかなどの状況・結果は「注文一覧」からいつでもご確認いただくことができます。

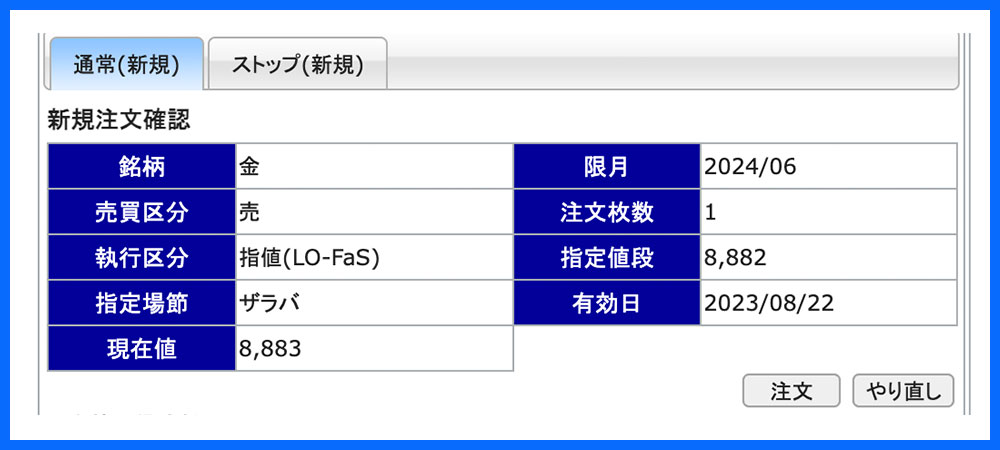

注文条件の指定がすべて終わったら、確認画面(※)で注文内容をご確認いただき、いよいよ発注です。

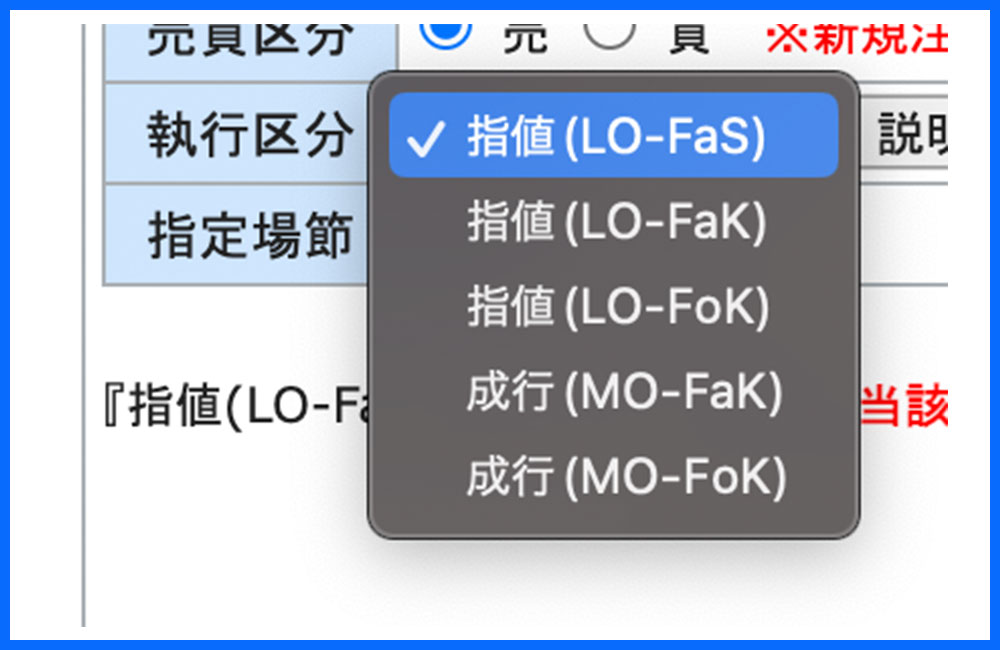

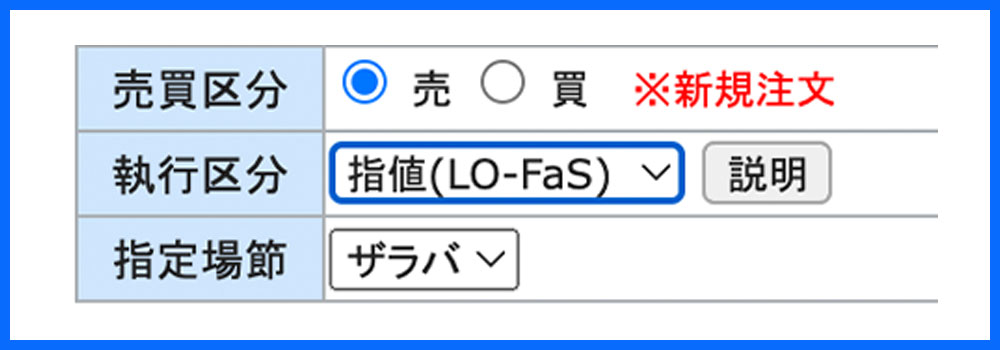

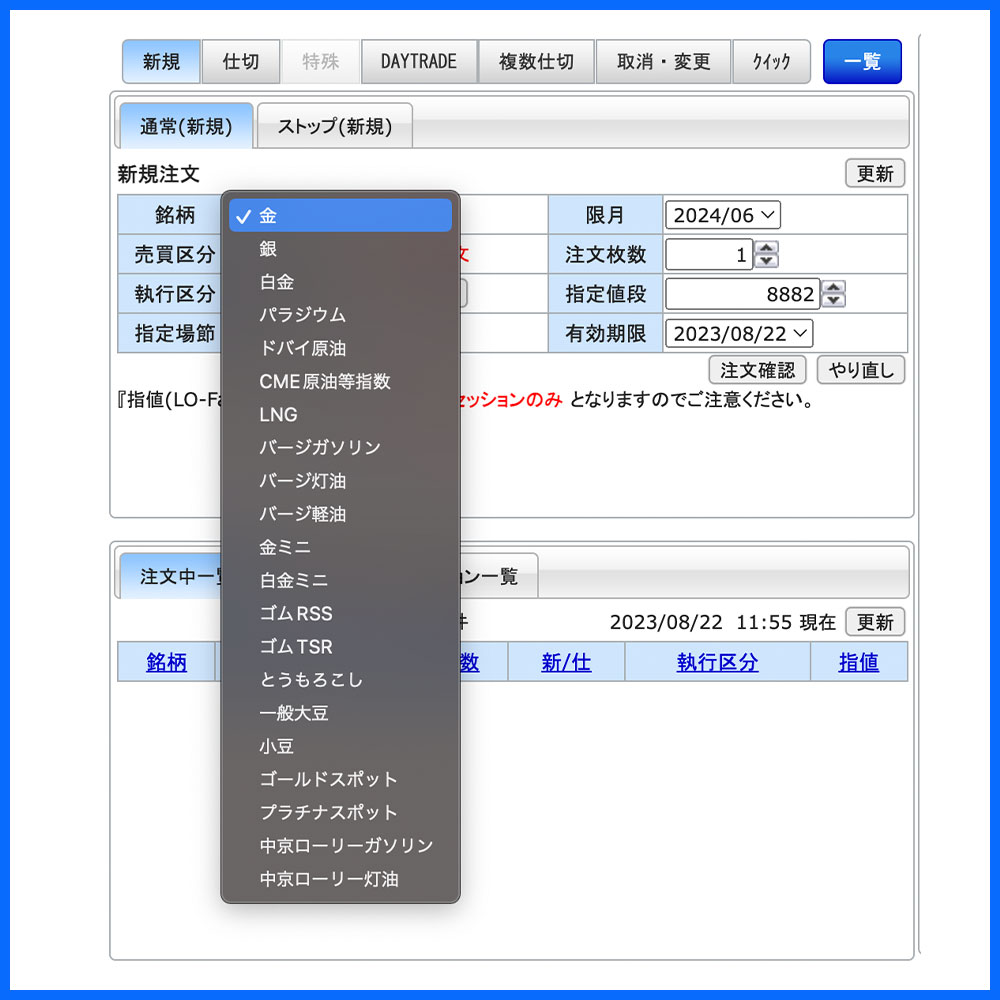

値段を指定しないで発注するマーケット注文(MO:成行)、値段を指定するリミット注文(LO:指値)、ストップ注文(SO:逆指値)などから、お客様の取引スタイルに合った執行区分を選択します。

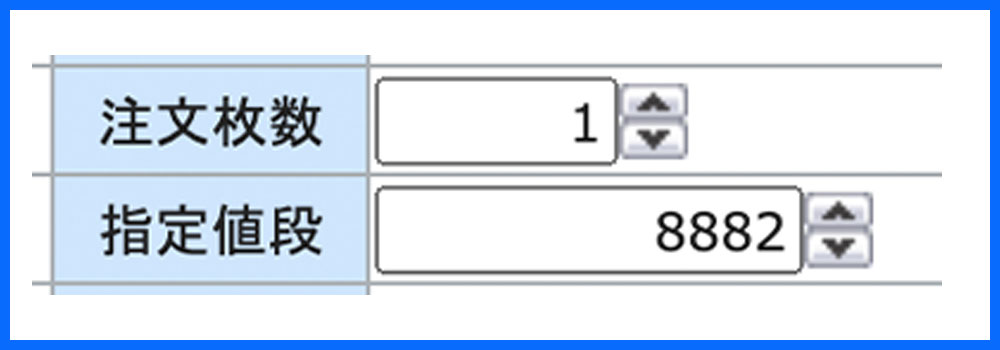

商品先物取引ではお取引の数量を1枚、2枚と数えます。

オアシスではすべての銘柄が1枚からお取引いただけます。

商品先物取引では売りと買いのどちらからでも取引を始めることができます。

将来的に価格が上がると思う場合は買い、価格が下がると思う場合は売りを選択します。

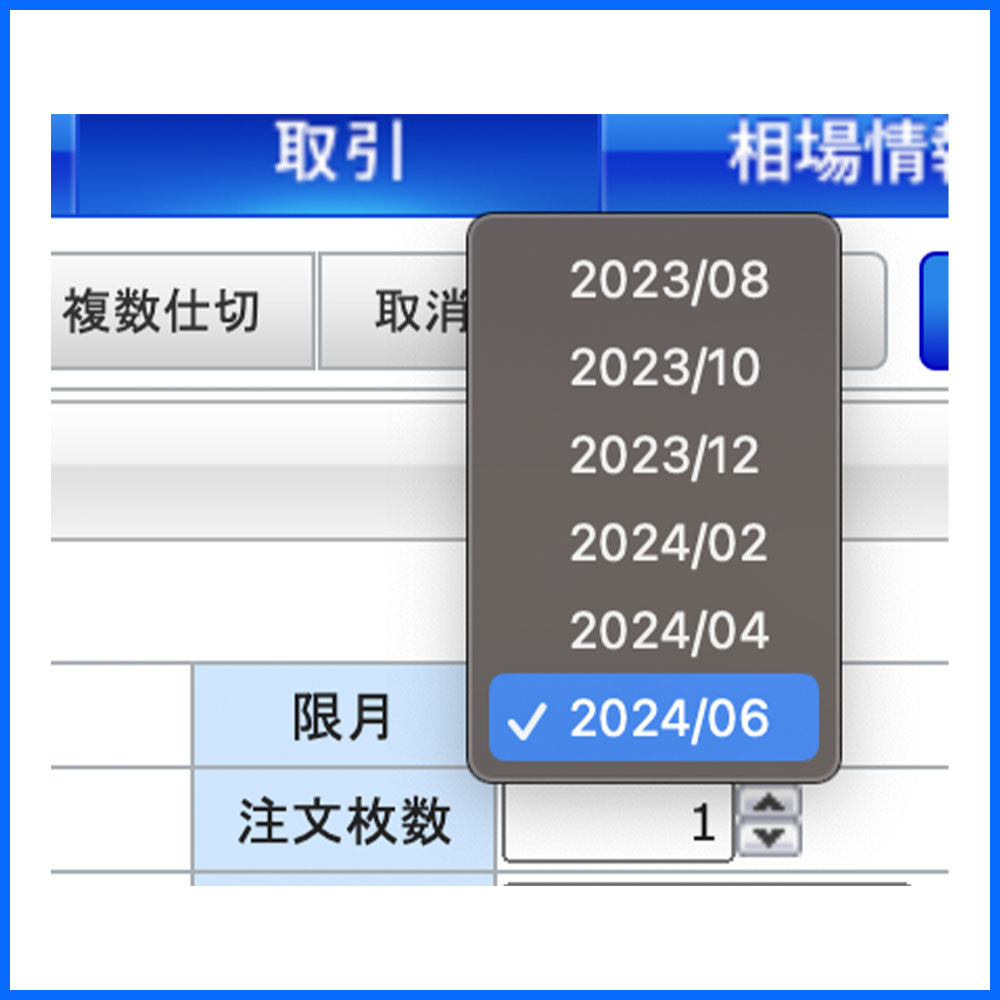

銘柄によってお取引の期限が決まっており、6~15限月から選択できます。

金、白金、原油の上場商品から、お取引したい銘柄を選択します。

金ミニ、白金ミニなど、少額からお取引できる商品もございます。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。

これはテストです。